Wie refinanzieren Banken ihre Immobilienkredite?

Der Sachverhalt ist einfach: Ein Eigenheimerwerber braucht Geld von der Bank, um seine Wunschimmobilie zu finanzieren. Er geht zu einer Bank, durchläuft die Bonitätsprüfung und für das Objekt die Beleihungswertermittlung. Trifft er die Vorgaben der Bank, bekommt er seinen Immobilienkredit ausbezahlt. Die Frage ist jedoch, woher nimmt die Bank das Geld?

- Zur Refinanzierung dienen Pfandbriefe auf die beliehenen Objekte.

- Die Differenz zwischen den Hypothekenzinsen und den Pfandbriefzinsen stellt vereinfacht ausgedrückt die Zinsmarge der Bank dar.

- Zinsen für Pfandbriefe orientieren sich an deutschen Staatsanleihen.

- Deutsche Girozentrale (DeKa Bank) legt Pfandbriefzinsen anhand zehnjähriger Staatsanleihen fest.

- Pfandbriefe zählen zu den mündelsicheren Geldanlagen.

Spareinlagen ungeeignet

Der erste Gedanke ist, dass die Bank ja auch Kunden hat, die Tagesgelder und Termingelder dort unterhalten. Sie nimmt die Einlagen dieser Kunden, zahlt ihnen darauf einen gewissen Prozentsatz an Zinsen und verleiht den Betrag an die Immobilienkäufer zu einem höheren Zinssatz.

Die Krux bei dieser Überlegung ist nur, dass der langfristigen Hypothekenfinanzierung Gelder gegenüberstehen, die praktisch täglich vom Kunden abgehoben werden können. Lediglich bei Festgeldern mit einer Laufzeit ab fünf Jahren hat die Bank eine gewisse Sicherheit.

Gelder für Immobilienfinanzierungen sollten folglich aus einer anderen Quelle stammen.

Der Pfandbrief – das klassische Refinanzierungsinstrument für Baufinanzierungen

Pfandbriefbanken, obwohl in der Anzahl in Deutschland eher übersichtlich, spielen nach wie vor eine entscheidende Rolle bei der Vergabe von Immobilienfinanzierungen. Bis zum Jahr 2005 lautete die Bezeichnung noch „Hypothekenbanken“, diese waren in der Zahl noch limitierter. Inzwischen zählen auch Sparkassen oder die Deutsche Bank oder Commerzbank zu den 47 deutschen Pfandbriefbanken.

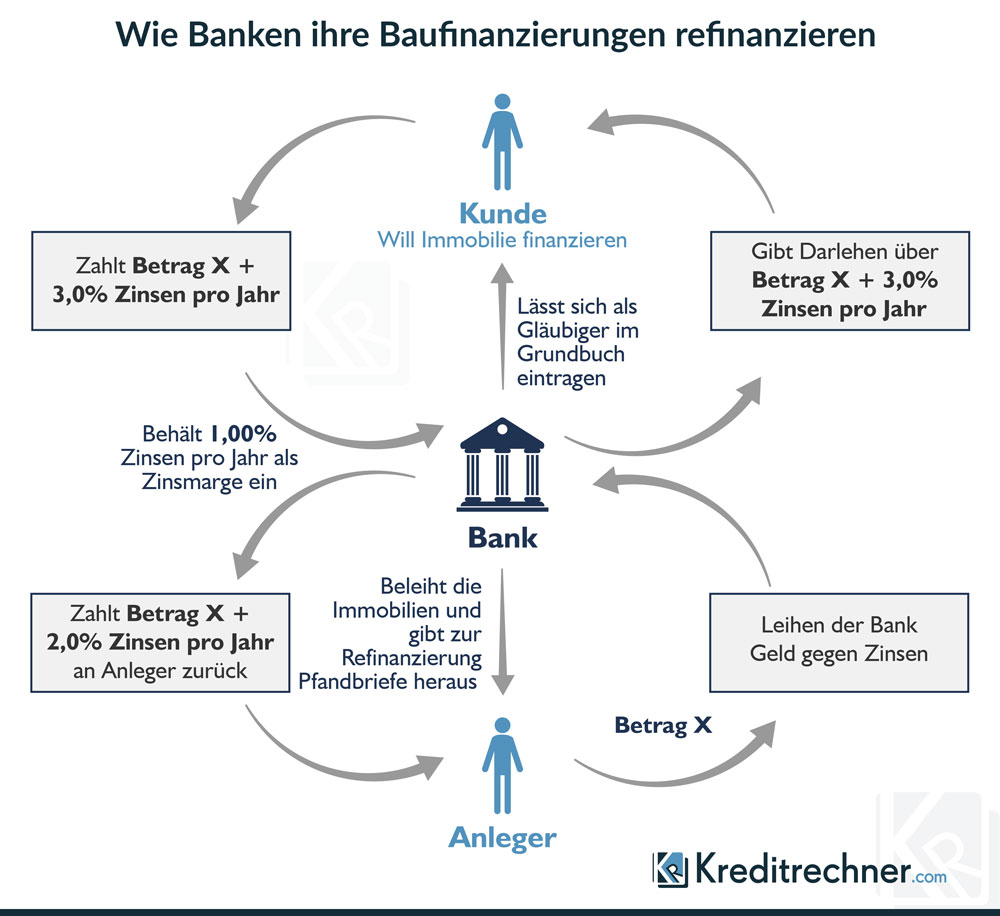

Pfandbriefbanken sammeln Investorengelder ein. Auf den Gegenwert vorhandener Grundstücke und Immobilien werden Pfandbriefe ausgestellt und an Anleger ausgegeben. Die Verzinsung dieser Pfandbriefe bewegt sich unterhalb der Zinsen, die ein Immobilienerwerber für sein Darlehen bezahlt. Die Marge stellt den Gewinn der Bank dar.

Wie entsteht der Zinssatz bei Pfandbriefen?

Nun ist es nicht so, dass jede Pfandbriefbank ihre Zinsen selbst festsetzt. Die Deutsche Girozentrale mit Sitz in Frankfurt, bekannt als DeKa Bank, ermittelt an Hand der Zinsen für zehnjährige Staatsanleihen den Zinssatz für alle Pfandbriefbanken für Pfandbriefe mit einer Laufzeit von zehn Jahren. Der Zinssatz für Staatsanleihen gibt den Wert einer Anleihe wieder, und Pfandbriefe fallen unter die Gattung „Anleihen“.

Zinsmarge der Banken

Der Zinssatz für die Baufinanzierung selbst setzt sich aus drei Komponenten zusammen. Neben dem Zinssatz für den Pfandbrief kommen noch die Marge, welche die Bank verdient, und der Risikozuschlag für einen möglichen Zahlungsausfall der Kreditgeber dazu. Gut zu erkennen ist das an der Differenz zwischen dem vom Kunden zu zahlenden Zins und den Zinsaufwendungen für die Pfandbriefe, die vereinfacht ausgedrückt die Zinsmarge der Bank darstellt:

Was macht Pfandbriefe so sicher?

Pfandbriefe sind im Gegensatz zu Tagesgeldern mit Laufzeiten ab fünf Jahren ausgestattet und orientieren sich an den Dauern der Baufinanzierungen. Damit vermeiden die Herausgeber Probleme bei der Refinanzierung, wie es im Fall der Hypo Real Estate der Fall war.

Pfandbriefe gelten als extrem sichere Geldanlage, da Sachwerte in Form von Immobilien oder Grundstücken dahinter stehen. Dazu dürfen die Grundstücke nicht mit ihrem tatsächlichen Beleihungswert in die Masse der Sicherheiten eines Pfandbriefes einfließen, sondern mit höchstens 60 Prozent.

Vor diesem Hintergrund gewähren die ehemaligen Hypothekenbanken auch nur Hypothekendarlehen bis zu einer Höhe von 60 Prozent zu erstklassigen Konditionen. Für höhere Beleihungswerte werden Zinsaufschläge erhoben, was ein Blick auf die Ergebnisse unseres Baufinanzierungsrechners schnell zeigt. Es ist also immer ein Puffer gegeben, der die größtmögliche Sicherheit gewährt.

Baufinanzierung

Pfandbriefe zählen zu den als „mündelsicher“ eingestuften Kapitalanlagen. Das bedeutet, dass ein Treuhänder Gelder seines Mündels auch in Pfandbriefen investieren darf.

Und wenn sich die Zinsen ändern?

Baugeld hat sich vom absoluten Tief im November 2017 bis Mai 2018 um rund 16 Prozent verteuert. Auf die in Umlauf befindlichen Pfandbriefe hat dies keine direkten Auswirkungen. Die Anleger erhalten weiterhin den verbrieften Zinssatz, die Kreditnehmer zahlen die vereinbarten Zinsen der bestehenden Darlehen. Allerdings werden neu ausgegebene Pfandbriefe unter Umständen höher verzinst. Damit sinkt der Marktwert der bereits in Umlauf befindlichen Pfandbriefe.

Durch diesen Mechanismus gleichen sich die Renditen der bereits in Umlauf befindlichen und der neu ausgegebenen Pfandbriefe an. Er ist gleichzeitig der Grund, weshalb die Notierungen von Anleihen bei Erhöhungen des Leitzinses sinken und bei Senkungen des Leitzinses steigen:

Die Entwicklung der Renditen von Pfandbriefen spiegelt der Pfandbriefindex (PEX) wider.

Die Auswirkungen der EZB-Leitzinsänderung auf Pfandbriefe

Eine Anhebung der Leitzinsen bedeutet, dass auch die Zinsen für Staatsanleihen ansteigen, Eine Leitzinssenkung bewirkt auch niedriger verzinste Pfandbriefe.

Wie wir bereits erwähnten, haben Staatsanleihen einen direkten Einfluss auf die Zinsen von Pfandbriefen. Senkt die Zentralbank die Zinsen, hat dies einen direkten und sofortigen Einfluss auf Einlagen. Die Anleger ziehen die Gelder ab und investieren in langlaufende, höher verzinste Anleihen. Durch die erhöhte Nachfrage steigt der Kurs, die Rendite sinkt.

Im Umkehrschluss bedeuten steigende Zinsen, dass Anleger aus langfristig niedrig verzinsten Pfandbriefen aussteigen und in besser verzinste kurzfristige Anlageformen wechseln. Der Kurs von Pfandbriefen sinkt unter Umständen, die Rendite steigt. Natürlich hängen diese Szenarien davon ab, wie hoch die Zinsänderung ist und wie groß das die Differenz zwischen Geldmarkt- und Kapitalmarktzinsen ausfällt, sprich, ob sich ein Wechsel für die Anleger lohnt.

Was haben Pfandbriefe mit Basel III zu tun?

Als Konsequenz aus der Finanzkrise wurden den Banken strengere Liquiditätsvorschriften, bekannt als Basel III (Nachfolger von Basel II), auferlegt. Es gibt einen guten Grund, weshalb Pfandbriefe bei Banken vor diesem Hintergrund populärer wurden. Schuldverschreibungen wurden unabhängig von den Laufzeiten anderer Aktiva begeben.

Pfandbriefe dagegen ermöglichen eine fast 100prozentige Übereinstimmung zwischen den ausgereichten Geldern und dem damit einhergehenden Refinanzierungskapital. Dieser Umstand führt zu einer Liquiditätsoptimierung. Pfandbriefe sind gemäß Basel III den liquiden Aktiva zugeordnet. Damit verfügen diese Papiere über einen besseren Stellenwert als Schuldverschreibungen, die nicht durch Sicherheiten (die finanzierten Immobilien) rückgedeckt sind.

Zudem lassen sich Pfandbriefe auch als Sicherheiten im Interbankengeschäft einsetzen. Sind die Pfandbriefe mit einer Laufzeit von weniger als einem Jahr ausgestattet, werden sie der sogenannten NFSR (Net Stable Funding Ratio, auf Deutsch „strukturelle Liquiditätsquote“) zugerechnet. Damit verbessern sie diese Quote. Die NFSR definiert die Relation zwischen der stabilen Refinanzierung auf der Passivseite der Bilanz und den minderliquiden Aktiva, die aber eine stabile Refinanzierung benötigen.

Rechner und Interessantes zum Thema

Autor: Uwe Rabolt, Daniel Franke