Investitionsfinanzierung

Unternehmen müssen oder wollen investieren, um marktfähig zu bleiben. Investitionen erreichen jedoch in den meisten Fällen ein Volumen, dass eine Finanzierung, die Investitionsfinanzierung, entweder notwendig oder aus betriebswirtschaftlicher Sicht sinnvoll ist. Eine Finanzierung in Form eines Investitionskredites schont auf jeden Fall die Eigenkapitalausstattung der Unternehmen.

Was ist ein Investitionskredit?

Mit einem Investitionskredit können Unternehmen Gegenstände des Anlagevermögens wie Maschinen, Fahrzeuge oder Produktionsmittel, aber auch Immobilien, mittel- oder langfristig finanzieren. Die Investitionsgüter dienen dabei oft auch gleich als Sicherheit.

Passgenaue Finanzierungsangebote speziell für Unternehmen finden Sie bei Compeon, dem Finanzportal für den Mittelstand:

Mit und ohne staatliche Förderung

Bei einer Investitionsfinanzierung muss zwischen zwei Vorgehensweisen unterschieden werden:

- Die klassische Finanzierung ohne staatliche Förderung

- Staatlich geförderte Finanzierungen

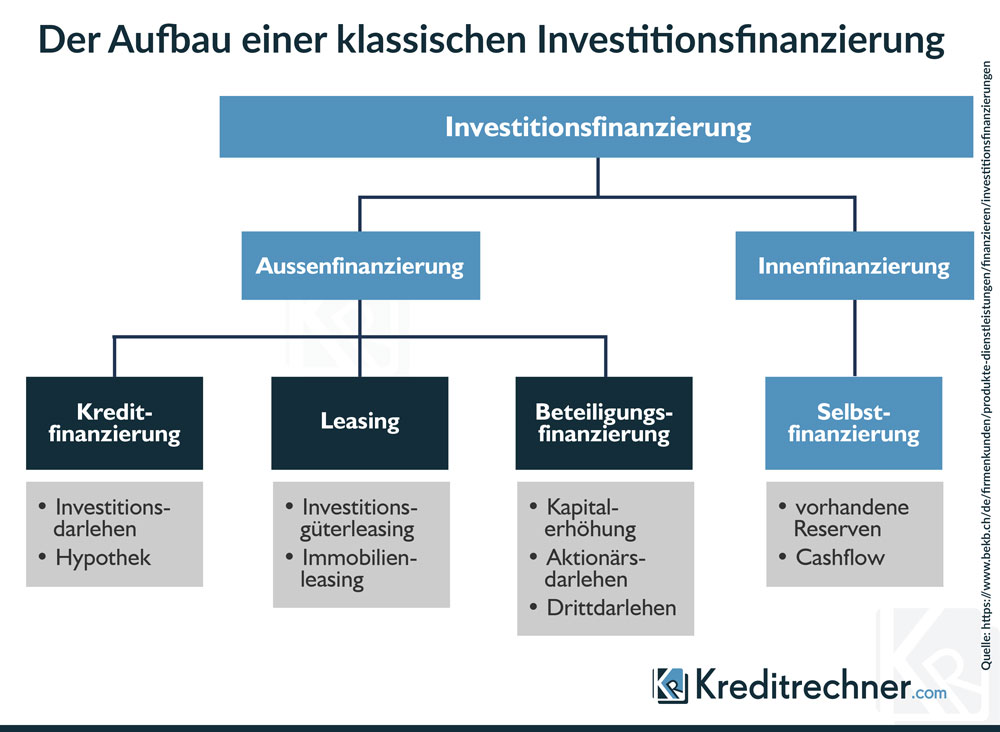

Außen- und Innenfinanzierung

Für eine Investitionsfinanzierung stehen sowohl die unterschiedlichen Außenfinanzierungen als auch die Innenfinanzierung zur Auswahl:

Der Außenfinanzierung kommt dabei das größere Gewicht zu. Von den Rahmenbedingungen ist das Investitionsdarlehen, so es staatlich gefördert wird, die interessanteste Variante.

Der klassische Investitionskredit ohne staatliche Förderung

Bietet sich keine staatliche Förderung durch die Kreditanstalt für Wiederaufbau oder eine andere Landes- oder Förderbank an, steht in erster Linie nur ein klassischer Investitionskredit zur Auswahl. Die Bandbreite beginnt bei 5.000 Euro und ist theoretisch nach oben unbegrenzt offen.

Investitionsgüter, gleich ob eine Computeranlage oder eine Fertigungsstraße, werden abgeschrieben. Die Abschreibungsfristen wiederum sind vom Bundesfinanzministerium (BMF) für das jeweilige Investitionsgut vorgegeben (1). Was hat aber die Abschreibungsfrist mit der Finanzierung zu tun?

In der Regel wird die Finanzierungsdauer auf die Abschreibungsfrist über eine sogenannte Abzahlungsfinanzierung abgestellt. Dazu ein Rechenbeispiel für ein Investitionsvolumen von 20.000 Euro, einem jährlichen Zinssatz von sechs Prozent und einer Abschreibungsdauer von fünf Jahren:

| Jahr | Darlehensbetrag | Rate | Zinsen | Tilgung |

|---|---|---|---|---|

| 1 | 20.000 | 5.120 | 1.120 | 4.000 |

| 2 | 16.000 | 4.960 | 960 | 4.000 |

| 3 | 12.000 | 4.720 | 720 | 4.000 |

| 4 | 8.000 | 4.480 | 480 | 4.000 |

| 5 | 4.000 | 4.240 | 240 | 4.000 |

Die staatlich geförderte Investitionsfinanzierung

Die geförderte Investitionsfinanzierung kann die unterschiedlichsten Ausprägungen aufweisen. Interessant ist gerade für junge Unternehmen die Variante, in der bis zu 80 Prozent des Darlehens durch eine staatliche Bürgschaft abgesichert sind.

Besonders rentabel sind auch Darlehen mit subventionierten Zinsen oder Tilgungsfreistellung im ersten Jahr. Am Beispiel der L-Bank, der Landesbank Baden-Württemberg, wollen wir einmal eine regionale Förderung für Investitionsfinanzierungen aufzeigen.

Gefördert werden

- Beteiligung, Übernahme oder Standortverlagerung eines Unternehmens

- Erweiterung, Modernisierung, Rationalisierung

- Finanzierung durch zinsvergünstigte Förderkredite

Zielgruppe für die Förderung sind Klein- und mittelständische Unternehmen (KMUs), Gewerbe und Freiberufler.

Neben reinen Investitionen werden auch Investitionskosten gefördert:

Betriebliche Investitionen

- Übernahme eines Unternehmens

- Erweiterung, Modernisierung, Rationalisierung

- Standortverlagerung

- Beteiligung an einem Unternehmen

Förderfähige Kosten: Investitionskosten

- Grundstücke, Gebäude

- Baumaßnahmen

- Anlagen, Maschinen, Geräte, Einrichtungen, EDV

- Übernahmepreis für Unternehmen oder Gesellschaftsanteile

Ein wichtiges Kriterium bei der L-Bank ist die regionale Ausrichtung. So setzt die L-Bank für ihre Investitionsdarlehen Folgendes voraus:

„Investitionsort: ländliche Gebiete –

Die Investition muss im ländlichen Raum in Baden-Württemberg durchgeführt werden. Zum ländlichen Raum zählen alle Gemeinden unter 50.000 Einwohner, in den Kreisen Böblingen, Esslingen, Göppingen, Ludwigsburg und Rems-Murr mit weniger als 30.000 Einwohnern.“

Die KfW-Förderung

Als überregionaler Ansprechpartner steht die KfW zur Verfügung. Das Frankfurter Institut bietet unterschiedliche Förderprogramme, ausgerichtet auf das jeweilige Investitionsvorhaben an. Für energieeffiziente Maßnahmen stehen noch einmal gesonderte Finanzierungen bereit.

Der klassische Investitionskredit, das Förderprogramm 044 der KfW, steht Freiberuflern und innovativen mittelständischen Unternehmen zur Verfügung, die in innovativen Segmenten engagiert sind. Das Unternehmen muss seit mindestens zwei Jahren bestehen.

Finanziert werden mit dem KfW-Unternehmerkredit „Plus“

- Investitionen

- Betriebsmittel

- Warenlager

Der Mindestbetrag beläuft sich auf 25.000 Euro, das maximale Darlehensvolumen 7,5 Millionen Euro.

Der Investitionskredit für klassische Unternehmen

Deutlich umfassender fällt die geförderte Finanzierung im KfW-Programm 037, dem KfW-Unternehmerkredit, aus:

Investitionen

- Anschaffung von Anlagen

- Maschinen

- Grundstücke und Gebäude

- Baukosten

- Einrichtungsgegenstände

- Firmenfahrzeuge

- Betriebs- und Geschäftsausstattung

- Immaterielle Investitionen (Lizenzen und Patente)

- Software und Computer

- Auf- und Ausbau von Breitbandnetzen

Betriebsmittel (Mittel zur Gewährleistung des laufenden Betriebes)

- Warenlager

- Erwerb von Vermögenswerten aus anderen Unternehmen, auch Übernahmen und tätige Beteiligungen

- Leasing

Gefördert werden Gewerbe und Freiberufler mit einem Umsatz von nicht mehr als 500 Millione Euro im Jahr. Die Darlehen können bis zu 25 Millionen Euro betragen und decken 100 Prozent der Investitionskosten. Die KfW übernimmt eine Haftungsfreistellung von bis zu 50 Prozent des Kreditbetrages.

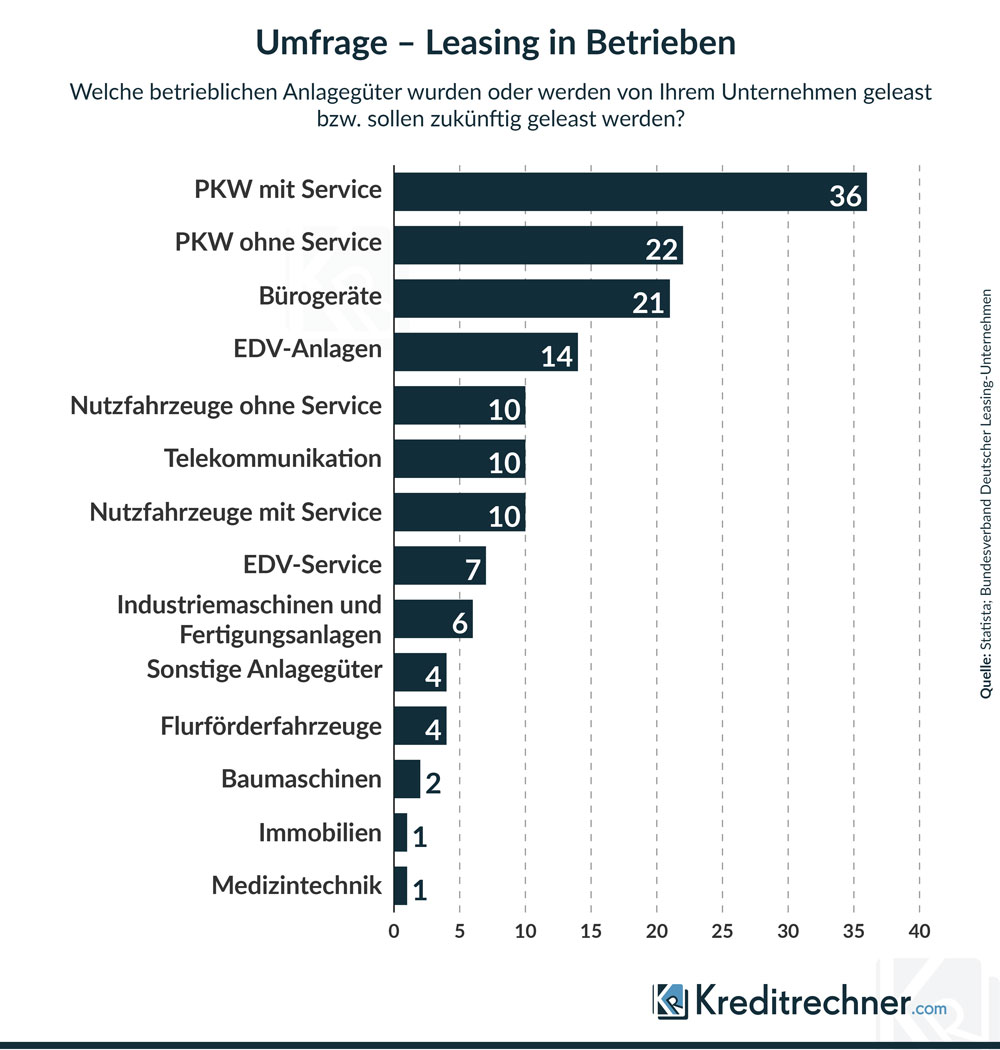

Leasing

Eine Investitionsfinanzierung durch Leasing stellt die einfachste Variante dar. Die Leasingverträge beinhalten in der Regel noch eine Full-Service-Leistung. Das bedeutet, dass sich der Leasingnehmer nicht um Wartung oder Reparatur des Leasinggutes kümmern muss, da diese Aufgaben vertraglich beim Leasinggeber liegen. Leasing kommt allerdings nur bei Produktionsgütern zum Tragen. Waren oder Rohstoffe können nicht im Rahmen eines Leasingvertrages finanziert werden.

Die nachfolgende Tabelle zeigt, in welchen Bereichen Leasing überwiegend zum Einsatz kommt:

Es bleibt jedoch für das einzelne Unternehmen immer ein Rechenexempel, wann sich Leasing gegenüber einem Investitionsdarlehen lohnt.

Leasingangebote ab 1,99% speziell für Unternehmen finden Sie bei Compeon, dem Finanzportal für den Mittelstand.

Beteiligungsfinanzierungen

Stellt man die von der öffentlichen Hand geförderten Unternehmen, Freiberufler und KMUs, in den Fokus der Investitionsfinanzierung, kommen Aktionärsdarlehen oder Kapitalerhöhungen kaum zum Tragen. Aufgrund der Unternehmensgröße und Firmenstruktur scheiden sie für eine Investitionsfinanzierung in der Regel aus.

Weiterführende Informationen

- Die gesetzlichen Abschreibungsfristen – die AfA-Listen