Absatzfinanzierung – der Kredit am PoS

Der Begriff „Absatzfinanzierung“ klingt schon recht abstrakt. Dabei begegnet uns die Absatzfinanzierung tagtäglich, sei es in der Werbung, sei es im Einzelhandel oder beim Autohändler. Absatzfinanzierung bedeutet für Verbraucher nichts anderes als der Kreditverkauf vor Ort, dem Point of Sale, wenn der Verbraucher seinen Konsumwunsch ausleben möchte, aber nicht über die finanziellen Mittel verfügt.

- Eine Absatzfinanzierung ist die Kreditvergabe an dem Ort, an dem die Ware gekauft wird – zum Beispiel der Autokredit vom Autohändler.

- Der Händler agiert bei der Absatzfinanzierung als Kreditvermittler.

- Zur Absatzfinanzierung lassen sich viele verschiedene Finanzierungsarten zählen. Es gibt also nicht die eine, klassische Absatzfinanzierung.

- Null-Prozent-Finanzierungen sind keine geschenkten Kredite. Ein Kreditvergleich lohnt daher immer, um wirklich zu sparen.

- Die Geschichte der Absatzfinanzierung begann in Deutschland mit dem Versandhaus Quelle und dem Volkswagenkonzern.

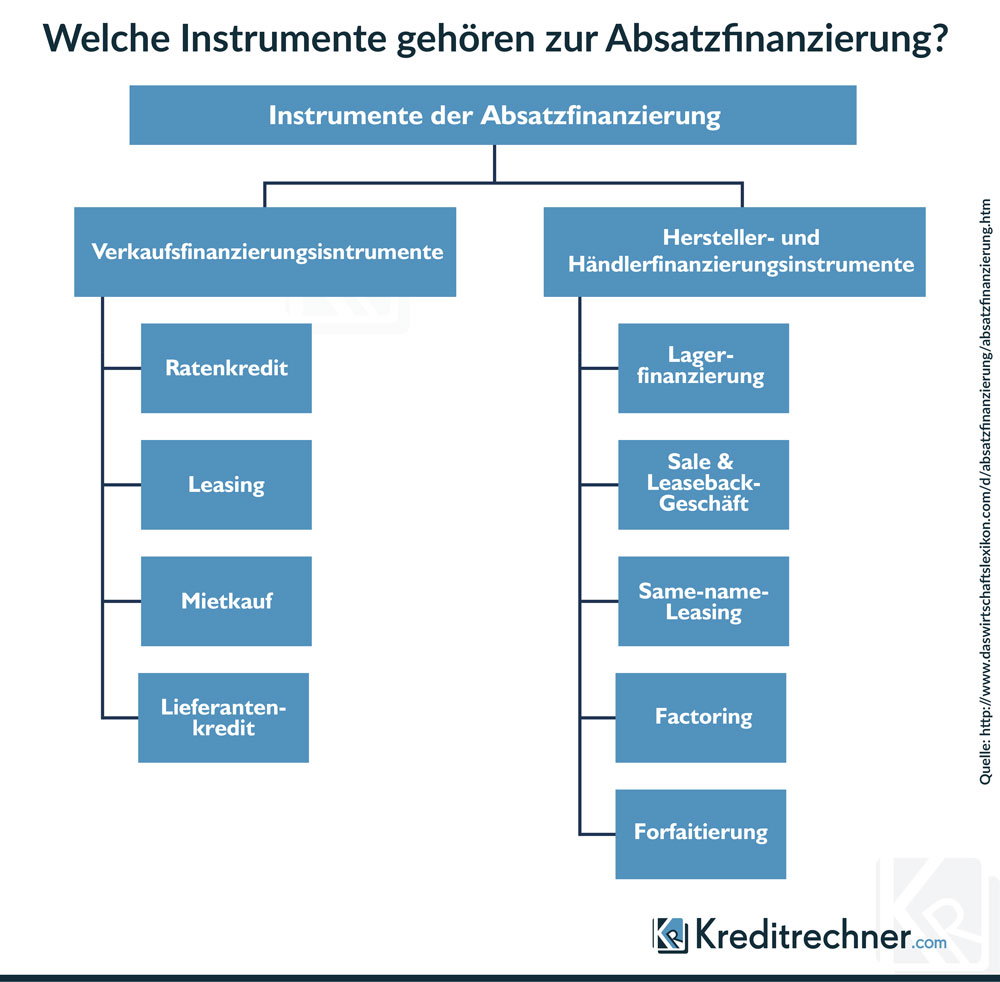

Was gehört zur Absatzfinanzierung?

Die Bandbreite der zur Absatzfinanzierung zählenden Instrumente ist breit:

Wir wollen uns an dieser Stelle aber auf die Absatzfinanzierung im täglichen Leben der Verbraucher konzentrieren.

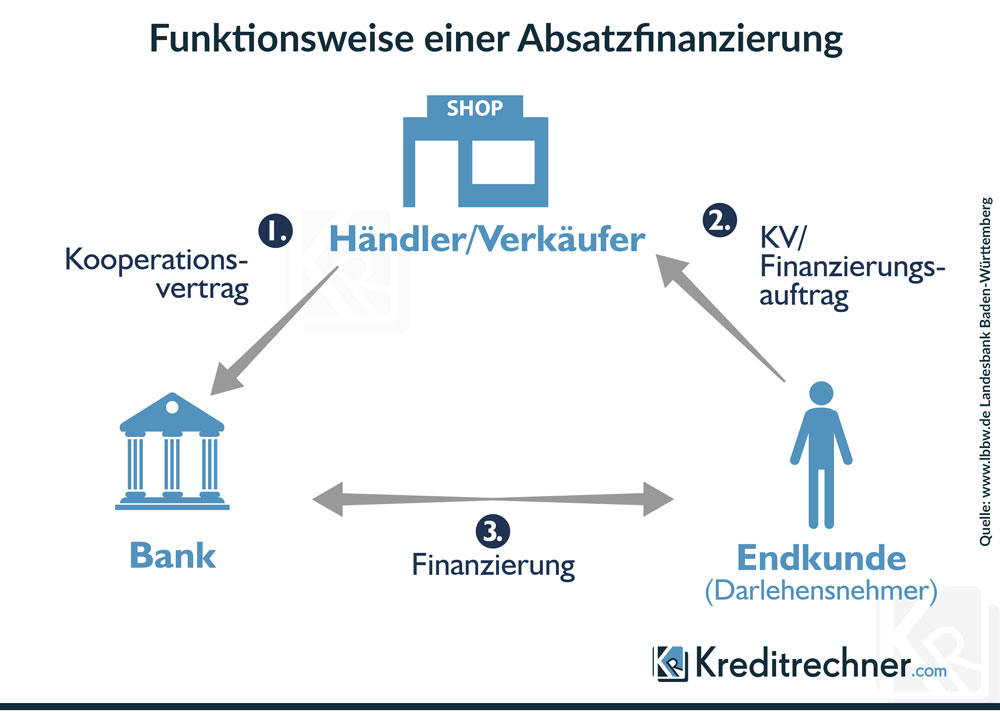

Der Handel als Kreditvermittler

Die Absatzfinanzierung hat ihre Wurzeln in Deutschland beim Versandhaus Quelle. Die Norisbank begann im Jahr 1954 als Noris Kaufhilfe exklusiv die Produkte des Versandhändlers Quelle für die Kunden von Quelle zu finanzieren. Bereits fünf Jahre zuvor beschloss der Volkswagenkonzern, seinen Autoverkauf durch Kredite für Interessenten direkt beim Händler zu forcieren. Die 1949 gegründete Volkswagenfinanzierungsgesellschaft mbH ist heute eine Tochter der Volkswagen Financial Services AG, umgangssprachlich auch als Volkswagen Bank bekannt.

Dies sind nur zwei Beispiele, die zeigen, seit wann die Absatzfinanzierung in Deutschland gang und gäbe ist. Heute finden sich in jedem Möbelhaus, in jedem Elektromarkt und auch beim Optiker oder Zahnarzt Finanzierungsangebote für die jeweiligen Produkte des Anbieters.

Der Händler tritt faktisch als Kreditvermittler auf. Das Darlehen selbst wird von einer auf diese Form der Finanzierung spezialisierten Bank gestellt.

Es ist natürlich verlockend, wenn man nur einen Föhn kaufen möchte, den Wunschfernseher im Sonderangebot sieht, und direkt an der Kasse die Finanzierung in die Wege leitet, weil die notwendigen liquiden Mittel gerade fehlen. Die Absatzfinanzierung darf als Initial für den Konsum nicht unterschätzt werden.

Der schlanke Kreditprozess, abgestimmt auf das Umfeld der Kreditvergabe, den Einzelhandel, bietet die schnelle Kreditaufnahme. Hier ein Handy, dort ein Tablet und am Ende des Tages noch ein neues Sofa – jedes Produkt für sich mit der monatlichen Rate nicht teuer, summieren sich solche Darlehen schnell zu einem Betrag, der das Budget des Kunden sprengt. Es besteht die Gefahr der Überschuldung.

Null-Prozent-Finanzierung – die Banken als gute Feen?

Die Absatzfinanzierung brilliert häufig durch sehr niedrige Zinsen oder sogar durch die berühmte „Null-Prozent-Finanzierung“. Gerade diese Variante, der Kredit ohne Zinsen, weckt bei vielen Verbrauchern fast schon zwangsläufig Begehrlichkeiten.

Ein großer deutscher Elektronikfachmarkt wirbt mit einer solchen Finanzierung, die Voraussetzungen dafür sind folgende:

- Mindestalter 18 Jahre.

- Darlehensbetrag mindestens € 100,00, maximal € 15.000.

- Bei Selbstständigen: mindestens 12 Monate selbstständig, Finanzierung maximal bis 5.000 Euro.

- Studenten und Auszubildende: Maximale Finanzierungssumme € 1.500, maximale Laufzeit 24 Monate.

- Hausfrauen und Hausmänner: Maximale Finanzierungssumme € 1.500, maximale Laufzeit 33 Monate. Mindestalter 25 Jahre, verheiratet.

- Ihr Geburtsdatum ist für die Finanzierung zwingend erforderlich.

Die maximale Dauer beträgt 33 Monate. Für eine Finanzierung in Höhe von 1.000 Euro fallen bei dieser Laufzeit 30,30 Euro monatlich an, die Mindestrate beträgt zehn Euro im Monat.

Die Händler selbst sind natürlich nicht die Geldgeber, im Hintergrund steht immer eine Bank. Banken arbeiten betriebswirtschaftlich. Den null Prozent Zinsen muss in irgendeiner Weise ein Gegenwert für die Bank gegenüberstehen, andernfalls wäre es ein Verlustgeschäft.

Eine Form, in der die Banken von dieser Form der Kreditvergabe profitieren, sind die subventionierten Zinsen. Der Händler preist eine Zinsleistung in den Kaufpreis ein, der Kunde zahlt den Zinssatz nicht im Rahmen der Rate, sondern über den Kaufpreis.

Die Null-Prozent-Finanzierung bringt den Banken noch einen anderen, zunächst noch nicht monetären Nutzen. Sie bekommen durch den Kreditvertrag nicht nur neue Kunden ohne vorherige Ausgaben für Marketing, sondern damit auch alle relevanten Daten der Neukundschaft. Diese wiederum lassen sich für künftige, zielgruppenorientierte Werbemaßnahmen einsetzen.

Die Null-Prozent-Finanzierung stellt für die auf Absatzfinanzierung spezialisierten Banken nichts anderes als eine bezahlte Akquise dar.

Die Absatzfinanzierung im Vergleich zum klassischen Bankkredit

Bei einem Kredit am Point of Sale, gleich, ob im Elektromarkt oder beim Autohändler, handelt es sich um streng standardisierte Produkte. Wer sein Geld ohne Zinsen oder zu stark unterdurchschnittlichen Zinsen verleiht, möchte es auch möglichst schnell zurück haben.

Für den Verbraucher bedeutet dies kurze Laufzeiten und damit relativ hohe Raten. Bei einer Waschmaschine für 600 Euro mag dies nicht so sehr ins Gewicht fallen, bei einem Neufahrzeug für 25.000 Euro schon.

Ein klassischer Privatkredit bietet gegenüber einem Kredit beim Händler den Vorteil, dass die Laufzeit und damit die Ratenhöhe individuell auf die persönlichen Einkommensverhältnisse angepasst werden kann.

Neben dem klassischen Vorgehen einer Absatzfinanzierung gibt es noch eine weitere Variante. Absatzfinanzierung muss nicht immer ein Kredit sein. Leasing fällt ebenfalls unter diesen Oberbegriff, greift für Privathaushalte häufig bei der Neuanschaffung eines Fahrzeuges.

Absatzfinanzierung auch für den Onlinehandel wichtig

Das Institut für Handelsforschung (IFH), Köln, zeigte in seiner IZ-Studie 2013 (1) auf, wie wichtig die Absatzfinanzierung inzwischen auch für den Onlinehandel ist. Von den Händlern, welche eine Ratenzahlung anboten, gaben 44 Prozent an, dass sie durch die Einführung der Absatzfinanzierung ihre Umsätze um 14 Prozent steigern konnten.

Bedeutung der Absatzfinanzierung für die Kreditbanken

Die Absatzfinanzierung wird nicht von klassischen Geschäftsbanken, sondern von speziellen Kreditbanken betrieben. Insgesamt bestehen laut dem Deutschen Bankenfachverband 123.000 Händlerkooperationen über alle Produktfelder hinweg (2). Im Jahr 2015 lag das Finanzierungsvolumen bei rund 38,5 Milliarden Euro, acht Prozent über dem Vorjahr. Die Konsumfinanzierung hatte dabei einen Anteil von 25,5 Milliarden Euro, ein Plus von 8,1 Prozent gegenüber 2014.

Damit wird ersichtlich, wie wichtig die P.O.S.-Finanzierung auch von niedrigpreisigeren Konsumgütern, beispielsweise Elektrohausgeräte, für die Branche ist.

Weiterführende Informationen

- Auswirkungen der Absatzfinanzierung auf den Onlinehandel – die IZ-Studie 2013

- Bankenfachverband – Finanzierung 2015